Perspectives pour l'allocation d'actifs

La reprise de la croissance enregistrée dans tous les pays cette année, spectaculaire mais inégale, devrait se modérer de façon synchronisée en 2022 mais néanmoins rester supérieure à la tendance.

Nous nous attendons à un fléchissement de la croissance, de l’inflation, du soutien des États et de la pandémie de coronavirus. Ces quatre points culminants ont été au cœur des discussions lors de notre Forum de l’investissement début juin, dont les principaux enseignements sont abordés plus en détail dans nos Perspectives cycliques, « L’inflation atteint un point d'inflexion » récemment publiées.

Nous pensons que l’économie mondiale, qui a passé ces points culminants, se trouve maintenant en milieu de cycle. En termes d’allocation d’actifs, cela signifie que les actifs axés sur la croissance, comme les actions et le crédit, pourraient encore offrir des rendements relativement attrayants. Cela dit, nous nous attendons à une dispersion plus importante entre les différents secteurs et régions. De plus, les valorisations élevées et les rendements plus faibles laissent présager un affaiblissement du bêta. Dans le contexte actuel, la différenciation bottom-up dans les classes d’actifs – comme la sélection des pays, des secteurs et des émetteurs – sera probablement essentielle s’agissant de générer des rendements.

Les points culminants

Fort heureusement, grâce aux progrès de la vaccination, le pire de la pandémie de Covid-19 semble être derrière nous et de nombreux pays se rapprochent de l’immunité collective.

Cependant, le déclin de la pandémie signifie également le retrait prochain des mesures de soutien. Le soutien budgétaire, naturellement borné dans le temps ou lié au taux de chômage, devient moins important et l’impulsion budgétaire devrait progressivement devenir négative comme on l’a vu en Chine. En matière de politique monétaire, certaines banques centrales se sont orientées vers une normalisation de leur politique moyennant une réduction de leurs rachats d’actifs (Banque du Canada, Banque d’Angleterre) ou une hausse des taux (certaines banques centrales des marchés émergents). Aux États-Unis, la Réserve fédérale a annoncé en juin son intention de commencer à discuter de la réduction progressive de ses rachats d’actifs lors des prochaines réunions, et le calendrier prévu pour les futurs relèvements de taux d’intérêt (le « dot plot ») a été avancé. Selon nous, les banques centrales des principaux marchés développés devraient commencer à relever leurs taux en 2023.

Bien que le regain d’inflation ait surpris par son ampleur et suscité quelques inquiétudes, nous maintenons que nous assistons à un pic transitoire provoqué par des effets de base (induits par les comparaisons en glissement annuel), des goulets d’étranglement au niveau de l’offre et des pénuries temporaires qui devraient également s’atténuer en 2022.

Un contexte de milieu de cycle

L’an prochain, le retrait des politiques de soutien budgétaire et monétaire contribuera à freiner la croissance économique, même si les gains faciles de la réouverture sont déjà engrangés. Le PIB réel des marchés développés devrait croître de 6 % en 2021 (du T4 au T4) pour ralentir ensuite à moins de 3 % en 2022. Le ralentissement des vaccinations a retardé la reprise dans les marchés émergents et nous anticipons une accélération de la croissance du PIB de ces marchés à 5 % en 2022 (du T4 au T4), après une croissance de 3,5 % en 2021.

La demande latente, l’épargne et la bonne santé financière des entreprises forment un contexte attrayant pour les actifs axés sur la croissance

Même si les taux de croissance des marchés développés atteignent un sommet cette année pour ralentir ensuite par rapport à leurs niveaux actuels, le niveau absolu de croissance restera élevé sur l’horizon cyclique. La demande latente, l’abondance de l’épargne des ménages et les solides ratios financiers des entreprises créent les conditions d'une croissance tirée par le secteur privé. Ces facteurs créent un contexte attrayant pour les actifs axés sur la croissance.

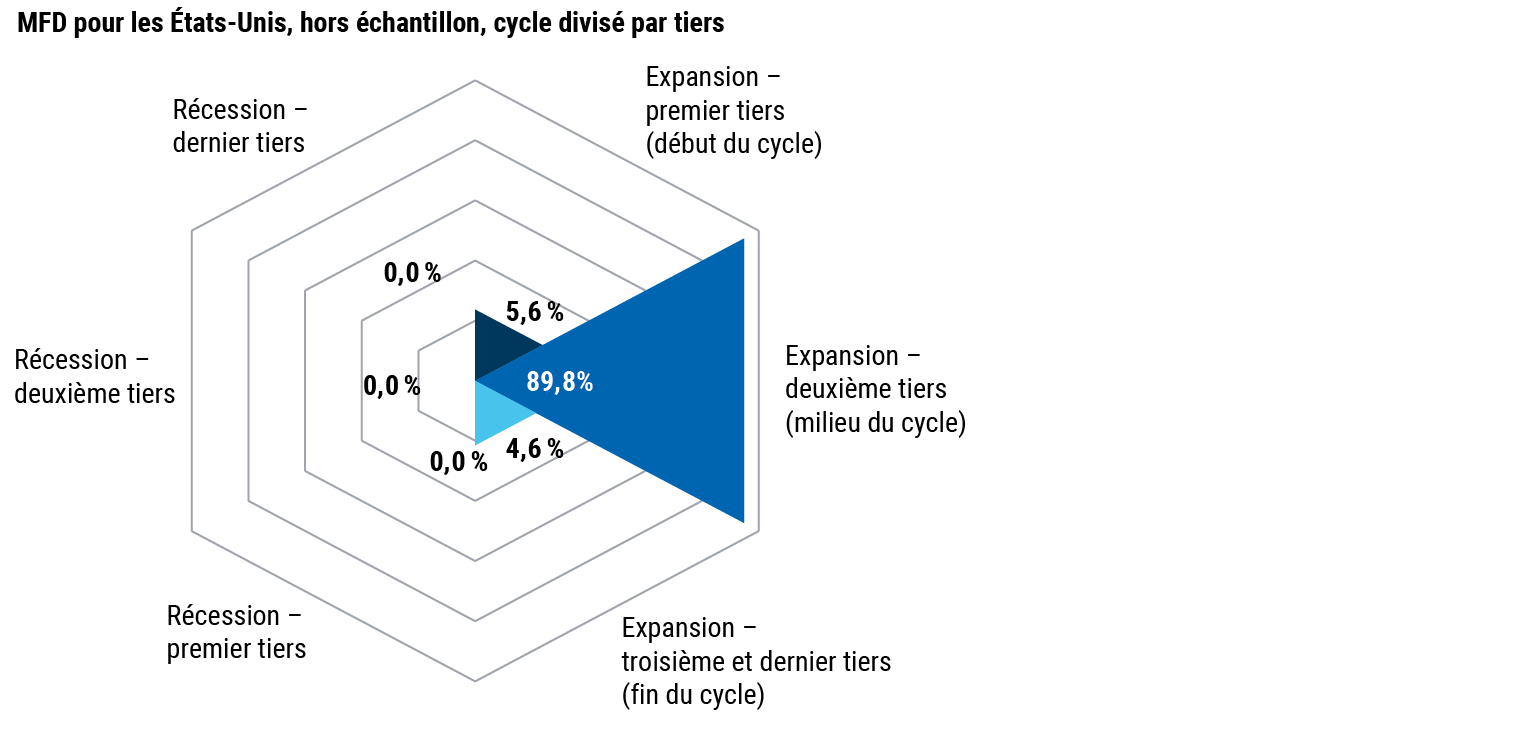

Globalement, nous estimons que l’économie est en milieu de cycle (voir Figure 1) et nous pensons que la valorisation des actions reflète cette situation. Dans le passé, ces périodes se caractérisaient par des rendements solides mais différenciés sur les marchés actions. Dans ce type d’environnement, le crédit a également tendance à générer des rendements positifs, mais souvent en sous-performant les actions sur une base corrigée du risque. En revanche, le dollar américain affiche traditionnellement des rendements négatifs au cours de ces périodes.

Figure 1 : Le modèle à facteurs dynamiques de PIMCO indique une forte probabilité que l’économie américaine soit dans une phase d’expansion de milieu de cycle

Figure 1

Les expansions de milieu de cycle sont généralement des bonnes périodes pour investir mais, comme il existe un risque de compression des primes de risque sur les marchés, les investisseurs devront se fier davantage à la sélection des secteurs et des titres pour obtenir des rendements. Cela est particulièrement le cas dans un contexte post-pandémie en évolution rapide où les modèles d’investissement traditionnels peuvent s’avérer difficilement applicables et où les incertitudes entourant les résultats potentiels sont grandes.

Depuis le début de la pandémie, de nombreux investisseurs, entreprises et gouvernements portent une attention croissante aux critères ESG

Éléments perturbateurs potentiels

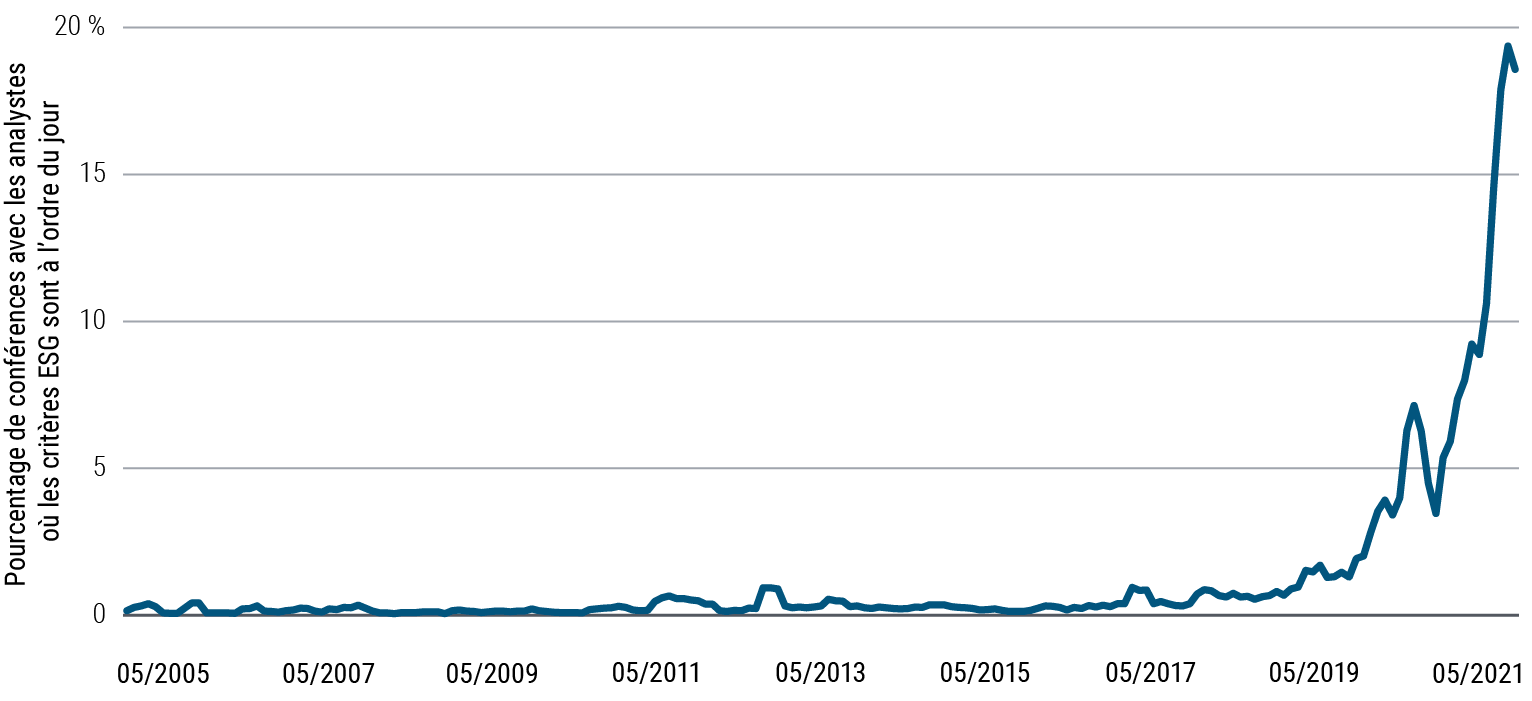

Qu’est-ce qui pourrait être différent cette fois-ci ? Parallèlement à l’actuelle reprise de milieu de cycle, la tendance à l'investissement ESG (environnemental, social et de gouvernance) gagne en puissance. Depuis le début de la pandémie, les références aux enjeux ESG connaissent par exemple une augmentation spectaculaire dans le cadre des conférences données à l'occasion des publications de résultats (voir Figure 2). La cartographie de l’influence des facteurs ESG contribue à informer les stratégies d’allocation d’actifs.

Figure 2 : L’ESG prend de plus en plus d’importance dans les conférences avec les analystes depuis 2019

Figure 2

Selon l’ONU, plus de 110 pays représentant plus de 70 % du PIB mondial se sont engagés à atteindre la neutralité carbone. D'ici-là (il faudra plusieurs décennies pour y parvenir), l’évolution des investissements et de la consommation devrait créer une forte demande pour certains biens et matériaux (par exemple, les énergies renouvelables, les semi-conducteurs, les produits forestiers et la pâte à papier), tandis que la tendance à la neutralité carbone confrontera certaines entreprises à des transitions risquées ou à de longues périodes de repli (par exemple, les entreprises des secteurs traditionnels du pétrole et du gaz qui doivent encore s'adapter au mix énergétique de demain). L’évolution vers un avenir plus vert exige l’adoption de nouvelles technologies et de nouvelles sources d’énergie, ainsi que l’actualisation des réglementations et des politiques connexes.

L’ajout de la pandémie à de nombreuses années d’inégalités croissantes a – espérons-le – réveillé la conscience sociale collective et engendré une remise en question des pratiques économiques antérieures : les contrats zéro heure sont interdits (au Royaume-Uni, par exemple), les salaires minimaux augmentés (parfois fortement, notamment chez certains grands employeurs aux États-Unis) et les conditions de travail des employés s’améliorent (sous la pression des autorités ou spontanément par les employeurs, notamment aux États-Unis). Ces changements auront inévitablement des retombées sur les petites entreprises.

Par ailleurs, les pays de l’Organisation de coopération et de développement économiques (OCDE) ont ouvert pour la toute première fois une véritable concertation sur l’instauration d’un taux minimum d’imposition des entreprises à l’échelle mondiale. Le G7 a proposé un taux d’au moins 15 %. Les conséquences pourraient être considérables et certaines entreprises pourraient voir leurs impôts augmenter. La demande pourrait ainsi s'emballer pour les systèmes d’automatisation et les technologies de pointe (comme l’intelligence artificielle), ce qui favoriserait probablement les leaders de ces secteurs sur le long terme. Cependant, une redistribution plus équitable des revenus pourrait aussi entraîner une augmentation de la consommation dans l’ensemble de l’économie et une moindre propension à l’épargne.

Les gouvernements et les entreprises vont probablement investir dans l’amélioration des chaînes d’approvisionnement pour garantir la disponibilité des semi-conducteurs, des batteries et des fournitures médicales

Du point de vue de la gouvernance, gouvernements et entreprises seront peut-être tentés d'accroître leurs investissements à l’intérieur de leurs frontières nationales pour raccourcir les chaînes d’approvisionnement et garantir leur capacité de production de biens stratégiques tels que les semi-conducteurs, les batteries, ou encore les fournitures médicales. Dans ce cas, les intérêts sécuritaires et économiques nationaux prendront le pas sur la logique économique, ce qui pourrait donner lieu à plus d’investissements que nécessaire. Par ailleurs, certains secteurs qui ont souffert pendant le cycle précédent et ont été contraints de procéder à des consolidations agressives retrouvent leur pouvoir de négociation face à leurs clients, comme dans le transport maritime par exemple. En effet, certains secteurs sont désormais structurellement plus concentrés et semblent par conséquent bénéficier d’une amélioration de la discipline d’offre, de contrats à plus long terme et d’un pouvoir de fixation des prix.

Ce sont là quelques-uns des facteurs que nous incluons dans notre cadre d'allocation d'actifs top-down et notre processus de sélection de titres bottom-up dans le but d’obtenir des performances de portefeuille plus solides. Au sein des portefeuilles multi-actifs de PIMCO, ce biais ESG nous conduit à surpondérer certaines entreprises dans les secteurs verts (tels que les énergies renouvelables), les secteurs numériques (tels que les semi-conducteurs), ainsi que les produits forestiers et la pâte à papier, tandis que nous restons prudents à l'égard des industries liées aux combustibles fossiles.

Nous nous concentrons sur les entreprises positionnées de manière à bénéficier des perturbations à long terme dans les domaines de la technologie, de la géopolitique et de la durabilité