Perspectives pour l'allocation d'actifs

Bien que difficile, 2020 a été une année extraordinaire pour les marchés financiers. La pandémie mondiale a été un cygne noir qui a provoqué la plus forte baisse trimestrielle du PIB mondial ainsi que la plus forte hausse du taux de chômage depuis la Grande dépression. Le recul des marchés actions et du crédit a été l’un des plus rapides jamais observés. Cette année a été marquée par de nombreux autres faits sans précédent : les prix du pétrole sont temporairement passés en territoire négatif, la volatilité (VIX) a dépassé les niveaux observés au cœur de la crise financière mondiale, et les bilans déjà solides des banques centrales ont connu une expansion de 7 billions de dollars.

Cependant, si cet effondrement des marchés était sans précédent, la reprise qui a suivi l’a été tout autant. En un mot, rien au cours de cette année 2020 n’a été normal. Nous estimons que 2021, au contraire, devrait marquer un retour à la normale lent et régulier. Grâce aux progrès réalisés en matière de tests COVID, de suivi des contacts et de déploiement de vaccins réduisant la nécessité d’une distanciation sociale, le redressement de la croissance économique devrait se poursuivre. L’amélioration des fondamentaux devrait être de bon augure pour les marchés risqués et les actifs cycliques, en particulier.

Nous positionnons les portefeuilles multi-actifs en vue d'une reprise en 2021.

Si nous revenons sur l’année écoulée, nous sommes passés, de manière plutôt abrupte, d’un environnement de fin de cycle en décembre 2019 à un environnement de début de cycle en décembre 2020. Fin 2019, nous étions préoccupés par le ralentissement de la croissance, les valorisations élevées et les niveaux d’endettement significatifs des sociétés. Personne ou presque, pas même nous, n’a été en mesure de prédire le déroulement de la pandémie aux quatre coins du monde. En moins d’un an, elle a complètement bouleversé l’économie internationale. Alors que l'économie mondiale entre dans une phase de début de cycle, la croissance des bénéfices devrait s'accélérer en dépit des nombreuses incertitudes qui subsistent quant à la vitesse et à la vigueur de la reprise, dans un contexte de faiblesse de l'activité économique opposée à une relance monétaire et budgétaire sans précédent.

En 2021, la reprise économique internationale devrait, selon nous, soutenir les actifs à risque. Nous continuons à surpondérer les actions dans nos portefeuilles multi-actifs ainsi que certains segments des marchés du crédit, et avons renforcé notre exposition à des secteurs et des régions plus cycliques. Cependant, nous continuons de mettre l’accent sur la diversification et la résilience des portefeuilles, étant donné que l’éventail d’issues possibles demeure inhabituellement vaste dans le contexte actuel de crise sanitaire non résolue.

Nous tablons en effet sur un net rebond des bénéfices des entreprises.

État de la reprise économique

La reprise semble bien amorcée après le rebond marqué de l’activité économique internationale au troisième trimestre. Notons toutefois que l’économie internationale n’est pas encore tirée d’affaire et que la trajectoire empruntée par la pandémie influera sans aucun doute sur la rapidité de la reprise. La recrudescence récente des nouveaux cas de COVID souligne le caractère fragile de la situation, mais les nouvelles prometteuses concernant le développement et le déploiement de plusieurs vaccins pourraient accélérer l’endiguement de la pandémie.

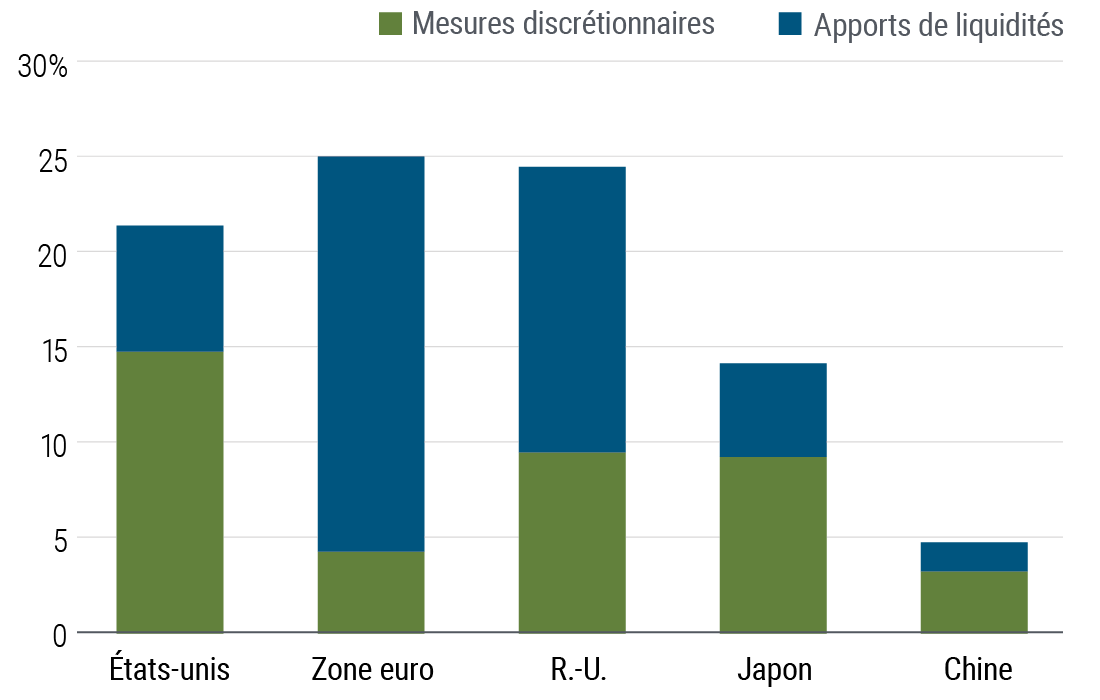

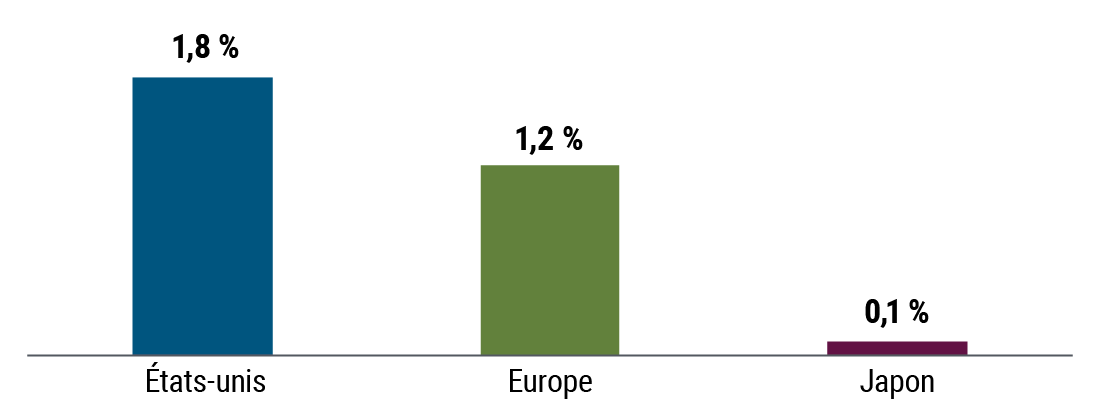

La politique économique est un autre facteur clé qui pourrait entraîner des surprises à la hausse et à la baisse. Un soutien financier et budgétaire significatif a déjà été libéré, car les décideurs politiques ont rapidement répondu en 2020 (voir Figure 1). Ces mesures opportunes d'adaptation et d'injection de liquidités, comme nous l'avons évoqué dans nos prévisions du milieu de l'année, ont permis de calmer les marchés et de catalyser un net rebond des prix des actifs.

Figure 1 : Des mesures de relance budgétaire d'envergure au regard de la taille de plusieurs grandes économies

Mesures budgétaires en 2020, en % du PIB

Figure 1

Nous sommes d’avis que des mesures de relance supplémentaires seront nécessaires afin de soutenir une reprise qui demeure fragile. Les mesures monétaires possibles étant limitées en raison des taux d’intérêt proches de zéro dans la majorité des pays développés, les mesures budgétaires feront le gros du travail. Le passage de relais des politiques monétaires aux politiques budgétaires est bien amorcé. L’ampleur et la portée de ces dernières auront inévitablement des implications critiques, tant pour la reprise économique que pour les prix des actifs.

Les réponses budgétaires devraient être très différentes d’un pays et d’une région à l’autre, compte tenu des différences internationales en termes de besoins, de capacités et de volonté politique. Aux États-Unis, les résultats des élections augurent d’un gouvernement divisé en 2021. Les républicains conserveront probablement leur majorité au Sénat, dans l’attente du second tour des élections en Géorgie début janvier. Quel que soit le parti contrôlant le Sénat, il disposera d’une très faible majorité, ce qui signifie qu’il demeurera essentiel de faire des compromis afin de voter des lois. L’issue des élections réduit la possibilité d'un accord d'envergure. Selon nous, la politique budgétaire sera probablement axée sur des aides relativement modestes dans le cadre du Covid-19 et sur l’adoption d'une législation en matière d'infrastructures.

En Europe, la politique budgétaire devrait demeurer expansionniste par rapport à la période pré-pandémie, même si les gouvernements devraient selon nous abandonner nombre de mesures discrétionnaires liées au Covid-19 en 2021. À noter que cette situation est très différente de la politique d’austérité procyclique adoptée dans la zone euro à la suite des récessions de 2008–2009 et 2011–2012. Les versements du fonds de relance devraient également dynamiser l’activité économique l’an prochain, en particulier dans les pays de la périphérie de la zone euro et d’Europe de l’Est.

Au Japon, la politique budgétaire devrait rester accommodante. Nous tablons en outre sur des mesures de relance supplémentaires correspondant à environ 3 % du PIB sous forme de dépenses discrétionnaires axées sur le secteur des services/les investissements publics dans le cadre d'un budget de 15 mois (de janvier 2021 à mars 2022). Dans un scénario baissier, des mesures de relance budgétaire supplémentaires pourraient être adoptées afin de soutenir la croissance.

Selon notre scénario de référence mondial, la reprise économique devrait se poursuivre en 2021 et se renforcer lorsque les vaccins seront largement déployés et que le monde commencera à retrouver une distance sociale normale. Cependant, PIMCO s'attend à ce qu'il s'agisse d'une « escalade plus longue » avec des obstacles en cours de route (comme nous l'avons évoqué dans un article de blog de juin 2020), et cela peut prendre jusqu'à deux ans pour atteindre les niveaux de production mondiaux avant COVID. Les deux principaux facteurs de basculement – le confinement du virus et le soutien de la politique budgétaire – influenceront grandement le processus de reprise.

Thématiques d'allocation d'actifs pour 2021

Dans nos perspectives d'allocation d'actifs en milieu d'année, nous avons observé qu'en dépit du choc massif subi par l'économie réelle, les évaluations des actifs à risque semblaient proches de la juste valeur après avoir pris en compte l'impact de la baisse des taux d'actualisation et d'un soutien politique extraordinaire. De plus, nous avons défendu une modeste posture d'appui au risque dans les portefeuilles multi-actifs, en mettant l'accent sur des secteurs de meilleure qualité et résilients compte tenu d'un large éventail de résultats potentiels. Cela reste un thème clé dans nos portefeuilles multi-actifs étant donné les incertitudes à court terme et les perturbations séculaires en cours (voir notre Perspectives séculaires, "Escalade de perturbations").

Les investisseurs devraient envisager de se concentrer sur des secteurs de qualité supérieure et résilients compte tenu de la variété des scénarios économiques potentiels.

Les élections américaines étant désormais derrière nous et des nouvelles positives nous parvenant sur le front des vaccins, nous commençons à positionner nos portefeuilles multi-actifs de façon à ce qu’ils profitent d’une reprise cyclique. Bien entendu, nous devons nous montrer prudents quant à la taille des positions étant donné que la situation économique pourrait empirer si les efforts d’endiguement du virus n’étaient pas aussi fructueux qu’espérés, ou en cas de report de la date à laquelle les vaccins devraient être massivement disponibles.

Actions vs crédit

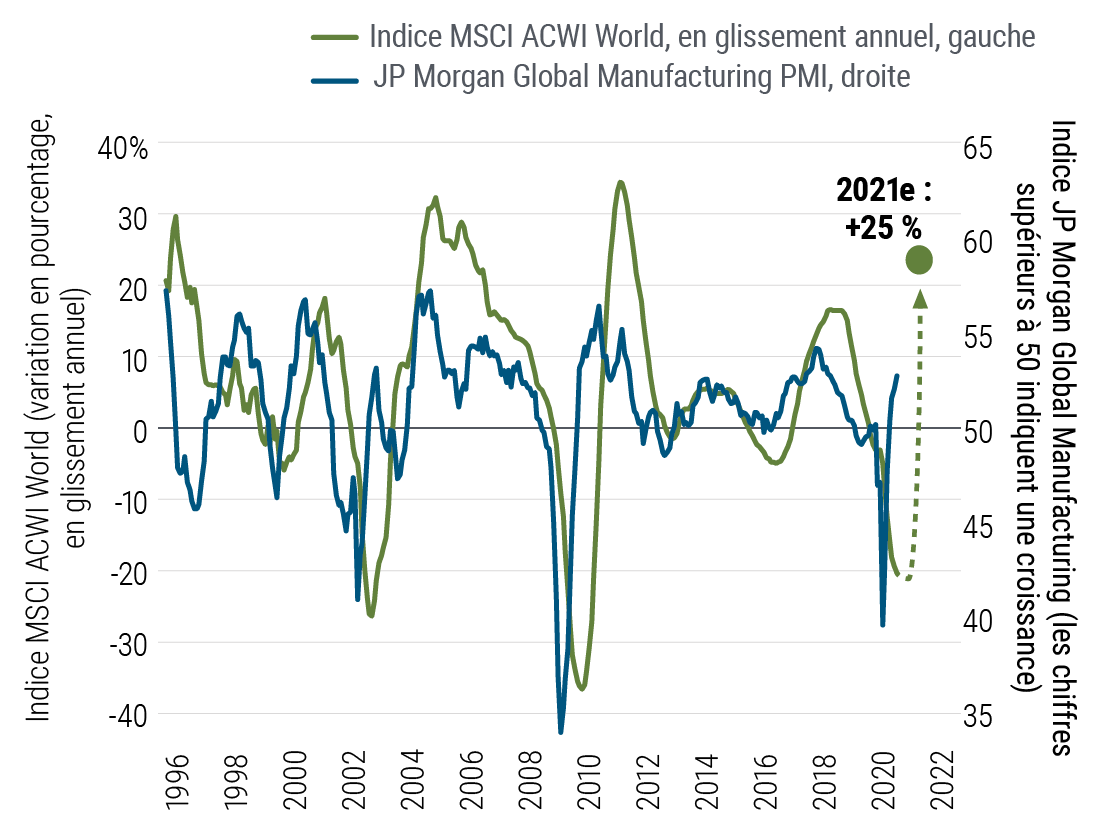

Avec la reprise de l’activité commerciale en 2021, nous prévoyons un fort rebond des bénéfices des entreprises (voir Figure 2). La croissance accrue des bénéfices est une bonne chose tant pour les actions que pour le crédit, mais elle soutient davantage les marchés actions. C’est pourquoi, historiquement, les marchés actions ont généré une performance corrigée du risque plus élevée en début de cycle économique.

Figure 2: L’augmentation de l’activité commerciale tend à être un signe positif pour la croissance des bénéfices des entreprises

Croissance des revenus vs cycle manufacturier international

Figure 2

Compte tenu du contexte macroéconomique, nous estimons que les valorisations des actions sont bon marché par rapport au crédit d’entreprises. On peut notamment le mesurer à travers l’écart relatif entre le rendement des actions et le spread des obligations d'entreprises. Le rendement des actions se négocie généralement moyennant une prime par rapport aux spreads de crédit : les investissements en actions sont plus sensibles à la volatilité des bénéfices et les investisseurs doivent dès lors recevoir une compensation en contrepartie du risque de baisse des bénéfices. Le spread de rendement des actions actuel, aussi bien pour les actions américaines que les actions internationales, est proche du niveau moyen enregistré au cours des cinq dernières années. Cependant, dans la mesure où la croissance des bénéfices devrait s’accélérer parallèlement à la poursuite de la reprise internationale, les actions semblent plus attractives que le crédit dans ce contexte.

Si nous prévoyons un rebond de la croissance mondiale en 2021, nous pensons également que les banques centrales des marchés développés réagiront progressivement à l'amélioration du contexte macroéconomique. Plus tôt cette chute, la Réserve fédérale américaine a terminé l'examen de son cadre politique et conclu que le taux de chômage seul ne sera plus un facteur suffisant pour augmenter les taux d'intérêt. À l'avenir, la Fed exigera également que l'inflation atteigne ou dépasse l'objectif d'inflation de 2 % afin de relever les taux. L'engagement de la Fed à dépasser son objectif d'inflation est favorable aux actions, qui semblent attrayantes compte tenu de ce qui sera probablement une période prolongée de rendements réels négatifs ou faibles.

Thématiques liées aux actions

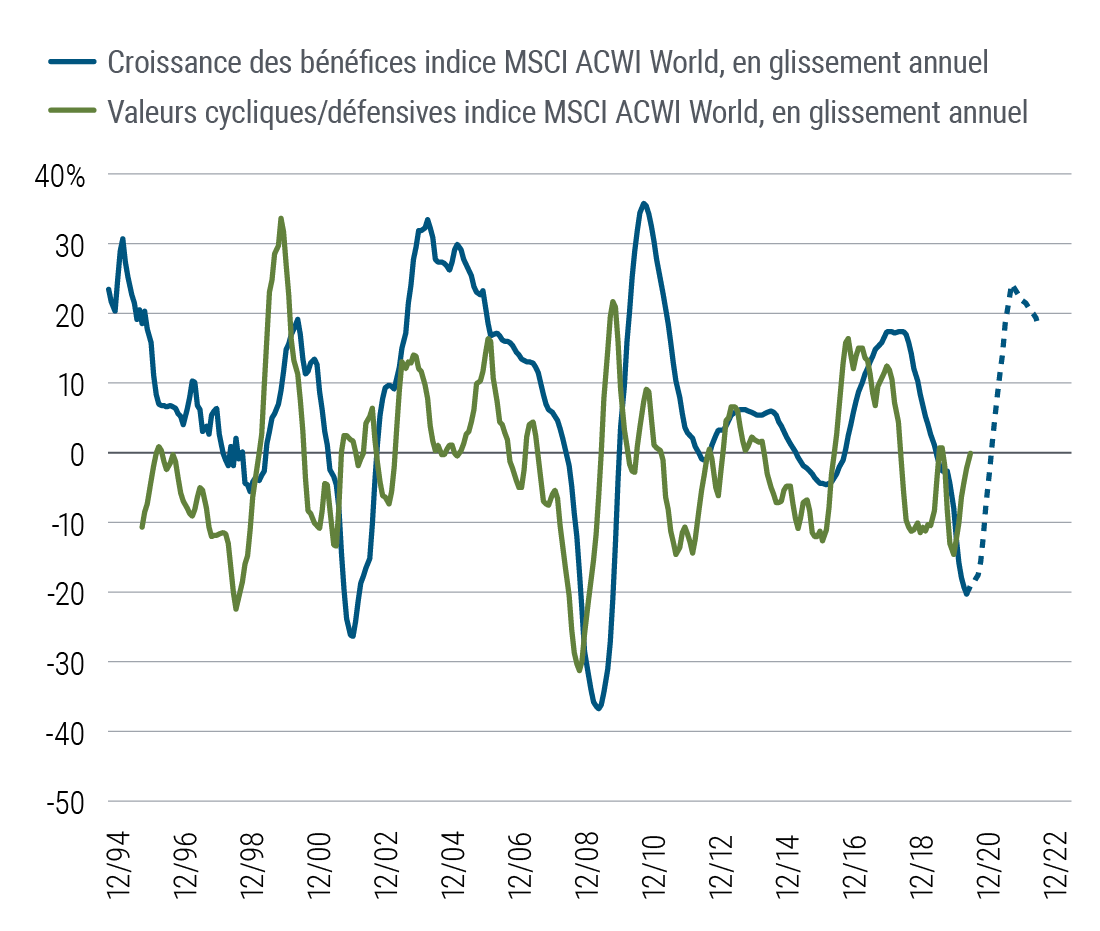

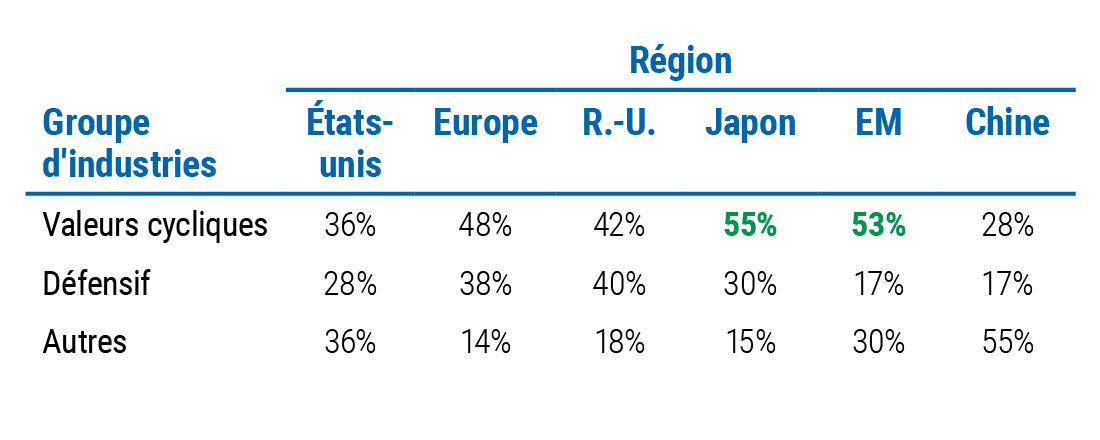

La reprise de l’activité et l’amélioration continue des bénéfices des entreprises devraient favoriser un rebond des actifs sensibles aux phases des cycles (voir Figure 3), qui ont pris un retard significatif sur les leaders du marché, comme les grandes sociétés technologiques, depuis le creux observé en mars. Nous recherchons activement des opportunités nous permettant d'exploiter ce thème, mais restons très sélectifs quant aux segments sélectionnés pour obtenir l'exposition cyclique souhaitée. La reprise de la production internationale devrait soutenir des secteurs tels que l’industrie, les matériaux et les semi-conducteurs. Les efforts ciblés de relance budgétaire et le redressement du marché du travail devraient favoriser l’épargne et la consommation personnelles, profitant aux secteurs du logement et des biens de consommation durable. Cependant, nous demeurons prudents en ce qui concerne les secteurs des transports et de l’hôtellerie, dont les bénéfices pourraient être mis à mal pendant plusieurs années. Sur le plan régional, nous pensons que les actions à orientation cyclique, notamment au Japon et sur certains marchés émergents, tireront profit de la poursuite de la reprise en 2021 (voir Figure 4).

Figure 3 : Les secteurs cycliques tendent à surperformer en début de reprise

Figure 3

Figure 4 : Composition sectorielle par région : le Japon et les marchés émergents affichent la cyclicité la plus forte

Figure 4

Outre le renforcement de notre exposition au risque cyclique, nous restons à l'affût d'opportunités dans des secteurs susceptibles de bénéficier des perturbations à plus long terme étant donné qu’ils devraient faire l’objet d’investissements importants et connaître une demande accrue au cours des prochaines années. Parmi ces secteurs figurent les sociétés technologiques, qui sont dotées de fondamentaux solides et qui devraient continuer à bénéficier des tendances séculaires accélérées par le Covid-19. Les États-Unis et la Chine conservent leur position dominante dans le secteur technologique international et conservent donc toute notre attention. Cependant, nous cherchons également à tirer parti de thèmes à l'œuvre dans d’autres régions, comme l’énergie verte en Europe et l’automatisation au Japon.

Thématiques liées au crédit

Les spreads de crédit se sont resserrés de manière significative depuis mars et avril, et si nous sommes d’avis que le crédit est moins intéressant que les actions en termes relatifs, nous identifions des opportunités dans certains segments.

La sélection de crédits de qualité dans des secteurs tels que les MBS hors agences et les marchés émergents nous semble toujours attrayante

Dans le segment du crédit d’entreprise, les secteurs se redressent à des rythmes différents en fonction de l’impact que la pandémie a eu sur eux. Nous faisons preuve de prudence à l'égard du crédit à haut rendement, en particulier dans les secteurs susceptibles d’avoir besoin de financements au cours de la deuxième vague de Covid-19, mais nous décelons un potentiel dans les émetteurs et les secteurs investment grade de qualité supérieure. Nous continuons à privilégier les crédits liés au logement (principalement aux États-Unis) compte tenu de la solidité de leurs fondamentaux : le marché du logement a fait preuve de résilience au cours de la pandémie grâce à une situation initiale solide (faible taux d’endettement et bonne santé financière des consommateurs). En outre, ce secteur a bénéficié des faibles taux d’intérêt, des politiques d’atténuation des pertes et du nombre limité de biens disponibles. Les obligations hypothécaires américaines continuent à intégrer certaines incertitudes quant aux répercussions futures des impayés et des pratiques moratoires, et les titres adossés à des créances hypothécaires hors agences n’ont reçu aucun soutien explicite de la part de la Fed, de sorte que nous identifions des opportunités à des prix intéressants dans ces segments. Le crédit émergent présente des opportunités intéressantes, mais nous préférons nous exposer à des instruments plus liquides.

Dans l’ensemble, nous privilégions une légère surpondération des actifs à risque (actions et crédit) dans nos portefeuilles multi-actifs. Les valorisations semblent élevées en termes absolus mais la faiblesse des taux d’intérêt, le soutien politique apporté et l’amélioration de la croissance des bénéfices devraient avoir un effet favorable sur l’horizon cyclique. En outre, l’environnement de faibles rendements pourrait soutenir les actifs à risque du fait de la demande accrue des investisseurs, qui sont confrontés à un choix difficile entre une augmentation du risque et une révision à la baisse de leurs objectifs de rendement.

Principaux risques et facteurs de diversification

Si nous nous positionnons de manière à bénéficier d’une reprise cyclique, il demeure essentiel de construire des portefeuilles capables de résister à différents scénarios économiques. Le principal risque à court terme est que les efforts d’endiguement du virus entravent la reprise économique. Si le nombre de cas continue à grimper, les gouvernements pourraient être confrontés à des choix difficiles visant à rétablir ou à étendre les mesures de confinement. En outre, bien que des progrès aient été annoncés sur le front des vaccins, le calendrier de la production et de la distribution de masse reste inconnu.

La diversification et la couverture contre le risque et l'inflation seront à nos yeux essentielles à la construction de portefeuilles résilients

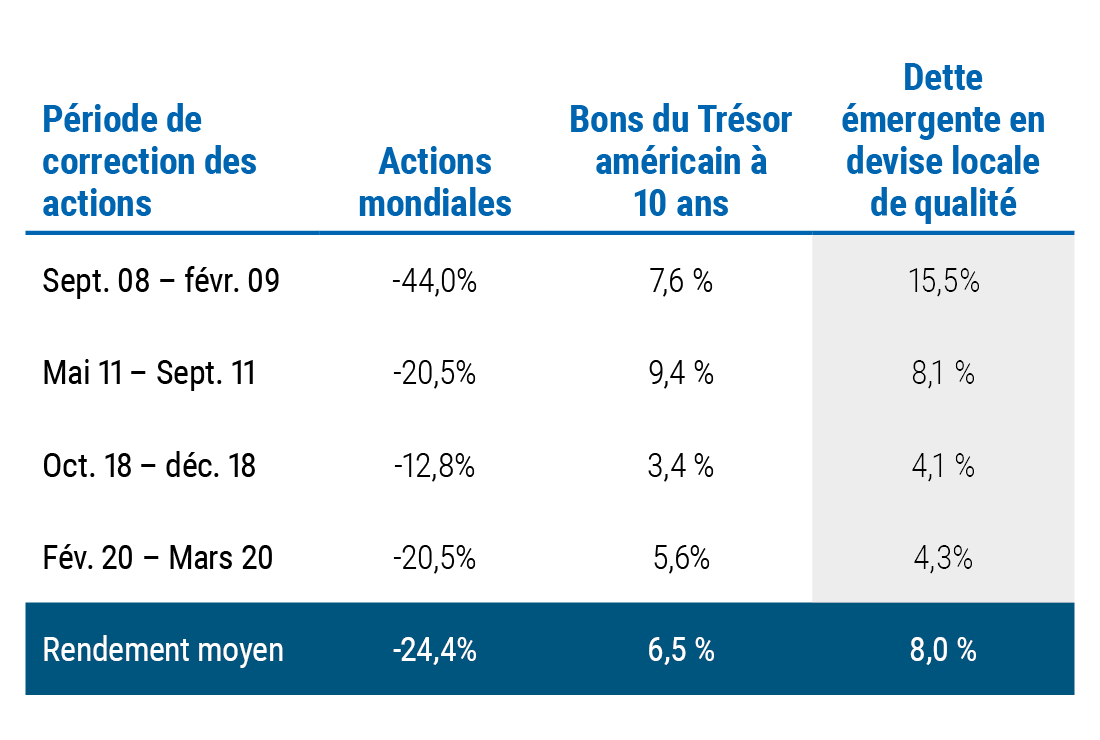

Nous estimons que la sensibilité des obligations de haute qualité (obligations souveraines) restera un facteur de diversification fiable en cas de choc de croissance, bien que les rendements soient à des niveaux historiquement bas. Les bons du Trésor américain ont davantage de marge de manœuvre pour progresser que la plupart des obligations d’État de marchés développés, et devraient demeurer l’actif de choix dans la fuite vers la qualité des investisseurs. Nous conservons donc notre surpondération sur ces actifs dans nos portefeuilles multi-actifs. Nous privilégions également les obligations souveraines de certains marchés émergents, dont le Pérou et la Chine, qui offrent un avantage en termes de rendement et qui ont eu tendance à bien performer au cours des périodes d’aversion au risque, comme autre outil de diversification des portefeuilles (voir Figure 5).

Figure 5 : La sensibilité aux taux des marchés émergents de qualité a été source de diversification au cours des corrections des marchés actions

Figure 5

Autre risque potentiel : une inflation surprise. Selon nous, l’inflation mondiale devrait rester modérée à court terme, les effets de la pandémie (demande des consommateurs plus faible, prix de l’énergie plus bas et taux de chômage plus élevé) permettant de contenir les prix des biens. Cependant, les injections budgétaires importantes, la dette publique croissante et la politique accommodante des banques centrales pourraient conduire à une inflation plus élevée dans le monde de l’après-COVID (voir Figure 6). Les futures politiques monétaires et budgétaires seront certes un facteur déterminant en ce qui concerne la trajectoire de l’inflation à long terme, mais nous estimons que les risques sont orientés à la hausse.

Figure 6 : Prévisions d’inflation à long terme aux États-Unis, au Japon et dans la zone euro

Cette dynamique a conduit à des valorisations attrayantes pour de nombreux actifs liés à l'inflation, et nous pensons que c'est le bon moment pour ajouter des couvertures contre l'inflation aux portefeuilles multi-actifs. Nous nous concentrons sur les actifs qui peuvent servir à la fois de couverture contre l'inflation et de diversification dans un scénario d'affaiblissement des conditions économiques. Cela inclut les obligations indexées sur l'inflation, qui offrent une couverture directe contre l'inflation mais qui bénéficient également d'une baisse des taux réels. Nous pensons également que l'or constitue un bon point de vente à long terme, avec une faible corrélation avec les actifs risqués traditionnels. Nous évitons les actifs réels plus sensibles à la croissance,– tels que les matières premières énergétiques –, compte tenu de nos prévisions de reprise économique progressive avec des risques baissiers significatifs et des rendements réels faibles ou négatifs pour les années à venir.